Descubre la historia y el impacto de la Ley Glass-Steagall, una legislación emblemática que buscó separar las actividades bancarias en Estados Unidos. En este artículo, exploraremos en detalle los antecedentes de la ley, sus disposiciones clave y cómo influyó en la regulación y la estructura del sistema financiero. Prepárate para adentrarte en el mundo de la Ley Glass-Steagall y su impacto duradero en la industria bancaria.

Table of Contents

Orígenes y contexto de la Ley Glass-Steagall

La Ley Glass-Steagall, también conocida como la Ley de Banca de 1933, se promulgó en respuesta a la Gran Depresión de la década de 1930. Durante la crisis, los bancos habían incurrido en prácticas ariesgadas, como la especulación en el mercado de valores y la mezcla de actividades comerciales y de inversión. Estas prácticas contribuyeron a la inestabilidad del sistema financiero y al colapso de numerosas instituciones bancarias.

La ley lleva el nombre de sus principales impulsores, el senador Carter Glass y el representante Henry B. Steagall. Su objetivo principal era separar las actividades bancarias para evitar la especulación excesiva y proteger los depósitos de los clientes.

Disposiciones clave de la Ley Glass-Steagall

La Ley Glass-Steagall estableció la separación de actividades bancarias en dos categorías principales: banca comercial y banca de inversión. Los bancos comerciales se dedicarían a recibir depósitos, otorgar préstamos comerciales y ofrecer servicios bancarios tradicionales a los consumidores y las empresas. Por otro lado, la banca de inversión se enfocaría en actividades más especulativas, como la emisión de valores, la intermediación bursátil y las operaciones con valores.

Además, la ley creó la Federal Deposit Insurance Corporation (FDIC) para garantizar los depósitos bancarios y brindar protección a los depositantes en caso de quiebra de un banco. Esta medida aumentó la confianza en el sistema bancario y ayudó a prevenir corridas bancarias.En la actualidad los depósitos en los Estados Unidos están asegurados hasta 250.000 dólares. Esto varía de un país a otro, pero prácticamente todos los bancos tienen asegurados los depósitos hasta cierto límite.

Si el banco cayese en bancarrota el depositante que tenga 250.000 dólares o menos estará cubierto. En el caso de los depositarios con más dinero perderían el dinero por encima de la cantidad asegurada. Por eso, las personas con mucho dinero suelen invertir su dinero en bonos y otras inversiones de “bajo riesgo”. Hay riesgo en todo, incluso si simplemente tienes dinero en el banco.

Impacto y controversias en torno a la Ley Glass-Steagall

La Ley Glass-Steagall tuvo un impacto significativo en la industria bancaria y la regulación financiera en las décadas siguientes a su promulgación. Se considera que la separación de actividades bancarias contribuyó a la estabilidad del sistema financiero durante muchos años, evitando que los bancos comerciales arriesgaran los depósitos de los clientes en actividades especulativas.

Sin embargo, también hubo críticas y controversias en torno a la ley. Algunos argumentaron que la estricta separación de actividades bancarias limitaba la competitividad y la eficiencia de los bancos estadounidenses en comparación con sus contrapartes internacionales que tenían menos restricciones. Se argumentó que esto dificultaba la capacidad de los bancos estadounidenses para competir en los mercados globales.

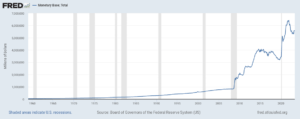

Sin embargo, todavía han caído bancos importantes. La crisis financiera de 2008 es un ejemplo destacado de cómo, a pesar de las leyes y regulaciones existentes, los bancos aún asumieron riesgos que llevaron a consecuencias negativas a nivel sistémico. Durante este período, muchos bancos y otras instituciones financieras sufrieron graves pérdidas y algunos incluso se declararon en quiebra.

Derogación y consecuencias posteriores

En el contexto de la Ley Glass-Steagall, que fue derogada en 1999, algunos críticos argumentan que la falta de separación estricta entre la banca comercial y la banca de inversión contribuyó al aumento del riesgo y la complejidad en el sistema financiero. La combinación de actividades bancarias y de inversión permitió a los bancos tomar riesgos más agresivos en busca de mayores ganancias.

Además, la innovación financiera y la creación de productos complejos, como los derivados y los valores respaldados por hipotecas subprime, también jugaron un papel importante en la crisis. Estos productos financieros sofisticados y opacos a menudo no fueron completamente comprendidos ni evaluados adecuadamente en términos de riesgo por parte de los bancos y los inversores.

La crisis de 2008 puso de manifiesto deficiencias en la supervisión y regulación, lo que permitió que las prácticas de préstamos irresponsables y la falta de transparencia se extendieran en la industria financiera. Las agencias reguladoras no pudieron identificar y abordar adecuadamente los riesgos sistémicos y las vulnerabilidades en el sistema.

Como resultado de la crisis, se implementaron medidas regulatorias más estrictas en muchos países, incluyendo la Ley Dodd-Frank en Estados Unidos. Estas regulaciones buscaban fortalecer la supervisión y la transparencia en el sector financiero, así como establecer requerimientos de capital más rigurosos y restricciones en las prácticas de préstamos.

A pesar de estas leyes y regulaciones, existe un desafío constante para mantener un equilibrio adecuado entre la regulación y la innovación financiera. Los bancos pueden seguir asumiendo riesgos, ya que las dinámicas del mercado, las presiones competitivas y los incentivos pueden influir en su toma de decisiones. Además, es posible que algunas regulaciones no cubran todos los aspectos de las actividades bancarias o que existan lagunas que puedan ser aprovechadas por los actores

Reflexiones sobre el legado de la Ley Glass-Steagall

El legado de la Ley Glass-Steagall sigue siendo objeto de reflexión y debate en la actualidad. Algunos defensores abogan por su restablecimiento, argumentando que una separación estricta de actividades bancarias puede ayudar a prevenir prácticas riesgosas y salvaguardar la estabilidad financiera. Otros argumentan que es necesario encontrar un equilibrio entre la separación de actividades y la competitividad del sistema bancario.

En respuesta a las lecciones aprendidas de la crisis financiera de 2008, se implementaron regulaciones alternativas, como la Ley Dodd-Frank, que busca mejorar la supervisión y regulación financiera sin necesariamente restablecer la separación completa de actividades bancarias.

En conclusión,

la Ley Glass-Steagall tuvo un impacto significativo en la estructura y regulación del sistema bancario de Estados Unidos. Su promulgación buscó separar las actividades bancarias para evitar prácticas riesgosas y prote